KBank Private Banking (เคแบงก์ ไพรเวทแบงกิ้ง) เผยกลยุทธ์การลงทุน ผ่าน 5 สินทรัพย์ทางเลือก (AlternativeAssets) เพื่อ “เพิ่มทางเลือก แนะทางรอด” ให้กับพอร์ตการลงทุนในยุคเศรษฐกิจผันผวน ที่การลงทุนรูปแบบเดิมไม่อาจตอบโจทย์อีกต่อไป พร้อมชูความสำเร็จจากผลการดำเนินงานเฉลี่ยที่โดดเด่นราว 11-19% ต่อปี ตอกย้ำบทบาทที่ปรึกษาด้านการลงทุนและการบริหารความมั่งคั่งชั้นนำของไทย

ดร.ตรีพล ภูมิวสนะ Senior Managing Director, Private Banking Business Head ธนาคารกสิกรไทย กล่าวว่า “ท่ามกลางความไม่แน่นอนทางเศรษฐกิจที่พุ่งสูงขึ้น สินทรัพย์ดั้งเดิมที่เคยมี ไม่อาจสร้างผลตอบแทนที่น่าพอใจได้ นักลงทุนจึงต้องแสวงหาโอกาสในการลงทุนรูปแบบใหม่ เพื่อเพิ่มทางเลือก กระจายความเสี่ยง และสร้างผลตอบแทนที่มั่นคงในระยะยาว การลงทุนในสินทรัพย์ทางเลือก หรือ Alternative Assets จึงเป็นอีกหนึ่งทางเลือกที่กลายเป็นทางรอดให้กับนักลงทุนทั่วโลก ด้วยกลยุทธ์การบริหารการลงทุนที่มีความยืดหยุ่นสูง ไปจนถึงราคาของสินทรัพย์นอกตลาดที่ไม่เกี่ยวข้องกับการเคลื่อนไหวของตลาดทุน จึงสะท้อนปัจจัยพื้นฐานของแต่ละสินทรัพย์อย่างแท้จริง KBank Private Banking ในฐานะผู้นำและผู้เชี่ยวชาญด้านการลงทุนและการบริหารความมั่งคั่ง จึงเล็งเห็นถึงศักยภาพการลงทุนที่เติบโตนี้ และได้แนะนำให้กับลูกค้ามาอย่างต่อเนื่องตั้งแต่ปี 2564 เพื่อเสริมแกร่งพอร์ตการลงทุนแม้ในยามตลาดผันผวน”

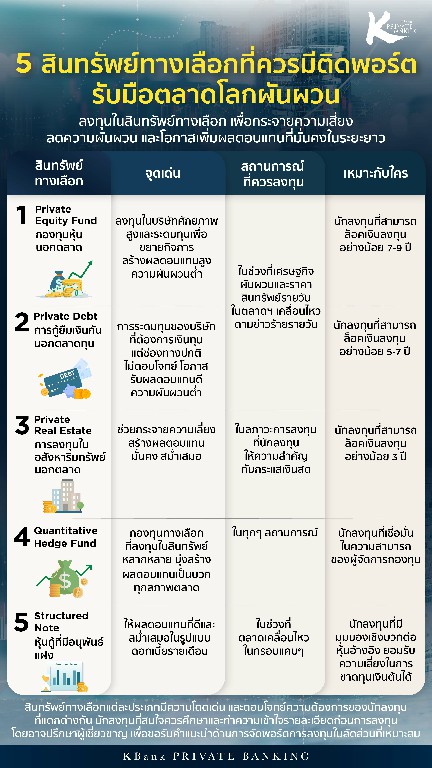

สินทรัพย์ทางเลือกที่ KBank Private Banking แนะนำประกอบไปด้วย 5 สินทรัพย์ประเภท โดยแบ่งเป็นสินทรัพย์นอกตลาด 3 ประเภท และสินทรัพย์ในตลาดที่มีความยืดหยุ่นในการกลยุทธ์การลงทุนอีก 2 ประเภท ดังนี้

- 1.Private Equity

กองทุนหุ้นนอกตลาดที่ไม่ได้จดทะเบียนซื้อขายในตลาดหลักทรัพย์ เน้นลงทุนในบริษัทที่กำลังระดมทุนเพื่อขยายกิจการและมีศักยภาพในการเติบโตสูง เนื่องจากราคาของหุ้นนอกตลาดไม่มีราคารายวันที่เคลื่อนไหวตามความตื่นตระหนกของตลาดทุนตามปกติ รวมถึงผลตอบแทนที่เกิดขึ้นก็สะท้อนจากปัจจัยพื้นฐานจริงๆ ของบริษัทที่ลงทุนอยู่ โดยรวมจึงมีโอกาสสร้างผลตอบแทนที่ดี ขณะที่ความผันผวนทางด้านราคาในระยะสั้นช่วงตลาดตื่นตระหนกก็ต่ำกว่า อย่างไรก็ดี ก็จะต้องแลกมาด้วยระยะเวลาการลงทุนที่จะถูกล็อคไว้ ขึ้นอยู่กับระยะเวลาในการสร้างการเติบโตของบริษัท สินทรัพย์ประเภทนี้จึงเหมาะกับนักลงทุนที่สามารถลงทุนในระยะยาวอย่างน้อย 7-9 ปี

- 2.Private Debt

เปรียบเสมือนการกู้ยืมเงินกันนอกตลาดทุน ซึ่งเป็นการระดมทุนทางเลือกสำหรับบริษัทที่ต้องการต่อยอดธุรกิจแต่อาจจะไม่สามารถเข้าถึงเงินทุนตามปกติ เช่น การกู้ยืมจากธนาคาร หรือบริษัทที่ต้องการความรวดเร็วในการระดมทุน โดยนักลงทุนจะได้รับอัตราดอกเบี้ยที่สูงกว่า ท่ามกลางสภาวะแวดล้อมดอกเบี้ยขาขึ้นในปัจจุบันจึงยิ่งน่าสนใจ แต่ก็ต้องแลกกับความเสี่ยงด้านสภาพคล่องที่ต่ำกว่าการลงทุนในพันธบัตรรัฐบาล หรือหุ้นกู้เอกชนทั่วไปที่สามารถซื้อขายต่อได้ในตลาดทุน สินทรัพย์ประเภทนี้จึงเหมาะกับนักลงทุนที่สามารถลงทุนในระยะยาวอย่างน้อย 5-7 ปี

- 3.Private Real Estate

การลงทุนในอสังหาริมทรัพย์นอกตลาด หรือโครงสร้างพื้นฐานที่ไม่ได้จดทะเบียนในตลาด เช่น อาคารสำนักงาน ไฟฟ้า และโทรคมนาคม สามารถช่วยกระจายความเสี่ยงจากการลงทุนในตลาดที่มีความผันผวนได้เช่นกัน โดยอสังหาริมทรัพย์ที่มีอัตราการเช่าสูง ช่วยให้ผู้ลงทุนมีโอกาสรับผลตอบแทนในรูปแบบค่าเช่าที่สม่ำเสมอ เหมาะกับภาวะการลงทุนในปัจจุบันที่นักลงทุนให้ความสำคัญกับการได้รับกระแสเงินสดที่มั่นคง และสม่ำเสมอ โดยส่วนมากจะแนะนำลงทุนระยะยาว 3 ปีขึ้นไป

- 4.Quantitative Hedge Fund

กองทุนทางเลือกที่กลยุทธ์การลงทุนยืดหยุ่นมาก ส่วนมากจะต้องเชื่อฝีมือผู้จัดการกองทุนเป็นหลัก โดยมีความมุ่งหวังที่จะสร้างผลตอบแทนเป็นบวกตลอดเวลาไม่ว่าสถานการณ์ของตลาดจะเป็นเช่นไร โดยกองทุนสามารถลงทุนในสินทรัพย์หลากหลายประเภท และมักมีการใช้กลยุทธ์ขายชอร์ต (Short) ที่สามารถทำกำไรได้ในตลาดขาลงด้วยการยืมสินทรัพย์มาขายก่อน แล้วไปซื้อสินทรัพย์มาคืนในภายหลังในราคาที่ต่ำลง หรือการใช้ตราสารอนุพันธ์ในการเพิ่มอัตราทดเหมือนกับการการยืมเงินมาลงทุน (Leverage) รวมถึงใช้กลยุทธ์ที่ซับซ้อนด้วยกระบวนการทางคณิตศาสตร์และสถิติจากข้อมูลเชิงปริมาณ เป็นต้น โดยรวมจึงเปรียบเสมือนเครื่องมือที่ช่วยเพิ่มมิติให้กับพอร์ตการลงทุน ทั้งด้านเพิ่มผลตอบแทน และกระจายความเสี่ยง

- 5.Structured Note

หุ้นกู้ที่มีอนุพันธ์แฝง คือ ผลิตภัณฑ์ทางการเงินที่ผสมผสานคุณสมบัติของหุ้นกู้และตราสารอนุพันธ์ด้วยกลไกการลงทุนที่อ้างอิงกับราคาสินทรัพย์ หรือปัจจัยที่เกี่ยวพันกับการเปลี่ยนแปลงของตลาดในหลากหลายรูปแบบ เช่น ดัชนีหุ้น และอัตราแลกเปลี่ยนเงินต่างประเทศ เป็นต้น โดยผลิตภัณฑ์ที่นิยมกันในหมู่นักลงทุนไทย คือ หุ้นกู้ที่มีอนุพันธ์แฝงแบบ Knock-In Knock-Out หรือ KIKO ที่สามารถเลือกอ้างอิงผลตอบแทนได้ทั้งตะกร้าหุ้นไทย หรือหุ้นต่างประเทศ ซึ่งจะให้ผลตอบแทนดีในช่วงที่ตลาดเคลื่อนไหวในกรอบแคบๆ และสามารถให้ผลตอบแทนในรูปแบบดอกเบี้ยรายเดือนที่สม่ำเสมอได้

สินทรัพย์แต่ละประเภทมีความโดดเด่น และสามารถตอบโจทย์ความต้องการของนักลงทุนที่แตกต่างกันได้เป็นอย่างดี นักลงทุนที่สนใจการลงทุนในรูปแบบนี้ จึงควรเริ่มจากการศึกษาและทำความเข้าใจรายละเอียดก่อนการลงทุน โดยอาจปรึกษาผู้เชี่ยวชาญ เพื่อขอรับคำแนะนำด้านการจัดพอร์ตการลงทุนในสัดส่วนที่เหมาะสม ทั้งนี้ โดยปกติแล้วสินทรัพย์ทางเลือกจะลงทุนเป็นสัดส่วนไม่เกิน 10% ของพอร์ตการลงทุนทั้งหมด เพราะ จุดประสงค์หลักมีไว้เพื่อกระจายความเสี่ยง

“จากผลการดำเนินงานในปีที่ผ่านมา ผลิตภัณฑ์การลงทุนในสินทรัพย์ทางเลือกที่มีความโดดเด่น และสามารถสร้างผลตอบแทนที่เป็นที่น่าพอใจให้กับลูกค้าได้ ท่ามกลางความผันผวนของตลาด ได้แก่ กองทุนหุ้นนอกตลาด หรือ Private Equity ด้วยอัตราผลตอบแทนเฉลี่ยที่สูงถึง 19% ต่อปีสำหรับกองทุน K-GPE19A-UI โดยตลอดช่วงครึ่งปีหลังนี้ KBank Private Banking ยังคงมุ่งมั่นที่จะแนะนำผลิตภัณฑ์ทางเลือกการลงทุนอย่างต่อเนื่อง ครอบคลุมทั้งในและต่างประเทศ และสอดคล้องไปกับธีมการลงทุนแห่งอนาคต อย่าง Global Private Debt (ตราสารหนี้นอกตลาดทั่วโลก) Global Private Equity (กองทุนหุ้นนอกตลาดทั่วโลก) Global and Local Private Real Estate (อสังหาริมทรัพย์นอกตลาดทั้งทั่วโลก และในประเทศไทย) Quantitative Hedged Fund Strategy (กองทุน Hedge Fund ที่ใช้กลยุทธ์การลงทุนด้วยกระบวนการคณิตศาสตร์และสถิติจากข้อมูลเชิงปริมาณ) และ Exotic Structured Note (หุ้นกู้ที่มีอนุพันธ์แฝงแบบต่างๆ) เพื่อเป็นทางรอดให้กับนักลงทุนต่อไป” ดร.ตรีพล กล่าวปิดท้าย